Sommaire

La gestion et la valorisation du patrimoine sont au cœur des préoccupations des investisseurs soucieux de sécuriser et d'optimiser leurs actifs financiers. Dans un environnement économique en perpétuelle évolution, s'armer de stratégies efficaces et de conseils avisés est primordial pour faire fructifier son capital. Cet écrit propose de plonger au cœur des méthodes éprouvées et des astuces d'experts pour dynamiser votre patrimoine. Laissez-vous guider vers un avenir financier plus prometteur.

Comprendre le profil d'investisseur

La première étape pour toute personne souhaitant faire fructifier son patrimoine réside dans la compréhension approfondie de son profil d'investisseur. En effet, la stratégie d'investissement à adopter dépendra grandement de la capacité à supporter les fluctuations du marché, ce que l'on appelle la tolérance au risque. Chaque investisseur doit évaluer son niveau de confort vis-à-vis des risques potentiels, ce qui influencera directement l'allocation d'actifs dans son portefeuille.

Les objectifs financiers sont également un élément déterminant du profil d'investisseur. Qu'ils soient à court, moyen ou long terme, ils doivent être clairement définis pour orienter les choix d'investissement. L'horizon de placement est tout aussi primordial ; il désigne la période pendant laquelle l'investisseur prévoit de garder ses investissements avant de réaliser ses objectifs financiers. Comprendre son horizon de placement aide à déterminer la liquidité nécessaire et la répartition entre les actifs stables et ceux potentiellement plus volatils.

Les profils d'investisseurs se déclinent généralement en plusieurs catégories, allant du conservateur, préférant la sécurité et les rendements stables, à l'agressif, en quête de rendements plus élevés au prix d'une plus grande prise de risque. La connaissance précise de son profil est fondamentale pour une allocation d'actifs optimale et pour maximiser son patrimoine sur le long terme. Il est souvent judicieux de consulter un expert financier pour bénéficier d'une analyse professionnelle et personnalisée qui prendra en compte l'ensemble des paramètres financiers et personnels de l'investisseur.

Diversification de portefeuille

La diversification représente une stratégie de gestion de portefeuille essentielle, qui consiste à répartir les capitaux investis entre plusieurs classes d'actifs et différentes zones géographiques. Cette approche a pour objectif de protéger les investissements contre les fluctuations imprévisibles du marché et d'améliorer le rendement du portefeuille à long terme. En effet, en diversifiant les actifs, on diminue la corrélation entre les investissements; si une classe d'actifs ou un marché spécifique subit une baisse, celle-ci peut être compensée par la stabilité ou la performance d'autres investissements. Les experts en gestion de patrimoine conseillent souvent de répartir les avoirs entre les actions, les obligations, l'immobilier et, parfois, des produits d'investissement alternatifs, afin de créer un équilibre qui reflète le profil de tolérance au risque et les objectifs financiers de l'investisseur. Adopter des stratégies de diversification bien pensées est fondamental pour maximiser son patrimoine tout en limitant les risques d'investissement.

Stratégies d'allocation d'actifs

L'allocation d'actifs représente un pivot de la gestion d'un portefeuille d'investissements. Diversifier son portefeuille en répartissant les investissements sur différentes classes d'actifs, telles que les actions, les obligations ou encore l'immobilier, permet de réduire les risques tout en cherchant à optimiser les rendements. Il existe plusieurs méthodes pour structurer cette allocation. L'approche stratégique se base sur une répartition à long terme en accord avec le profil de risque de l'investisseur, tandis que l'approche tactique prend en compte les fluctuations du marché pour effectuer des ajustements à court terme. L'approche dynamique, quant à elle, vise une adaptation constante du portefeuille en fonction des conditions économiques et de l'évolution des marchés.

Il est fondamental de savoir ajuster son allocation d'actifs pour répondre aux changements de marché et ainsi maintenir une performance de patrimoine en adéquation avec ses objectifs. L'utilisation de benchmarks, des référentiels de marché, est souvent adoptée pour comparer les performances et opérer des ajustements de portefeuille éclairés. Pour approfondir ces stratégies et bénéficier d'une expertise personnalisée, un Cabinet en gestion de patrimoine à Rennes pourrait offrir un accompagnement sur mesure. En effet, les spécialistes dans ces cabinets disposent des compétences pour construire et gérer un portefeuille d'investissement aligné avec les spécificités de chaque investisseur.

Optimisation fiscale

L'optimisation fiscale représente un vecteur primordial pour augmenter la valeur de son patrimoine. À travers l'utilisation judicieuse de solutions et de véhicules d'investissement qui offrent des avantages fiscaux, les investisseurs peuvent significativement réduire leur charge fiscale. Il est fondamental de se familiariser avec les lois et règlements actuels pour tirer pleinement parti de ces dispositifs. La législation fiscale propose divers mécanismes légaux tels que les FIP (Fonds d'Investissement de Proximité) ou les FCPI (Fonds Commun de Placement dans l'Innovation), permettant de bénéficier de réductions d'impôt en contrepartie d'investissements dans des secteurs spécifiques. Il convient également d'explorer les niches fiscales, souvent sujettes à des évolutions législatives, pour ajuster sa stratégie en conséquence. La défiscalisation, ou l'art de diminuer légalement l'impact fiscal sur les revenus et les gains en capital, est une compétence technique qui requiert l'accompagnement d'un conseiller en gestion de patrimoine. Ce professionnel peut fournir une expertise sur mesure pour optimiser le rendement financier tout en respectant scrupuleusement le cadre légal.

Surveillance et réévaluation régulière du portefeuille

La gestion active d'un portefeuille exige de ne pas laisser ses investissements à l'abandon. Une réévaluation périodique est primordiale afin de vérifier que ces derniers demeurent en phase avec les objectifs préalablement définis. Cette démarche stratégique permet d'identifier les écarts de performance et de prendre des décisions éclairées pour les rectifier. Parmi les indicateurs de performance clés à surveiller, on compte le rendement, le risque, la volatilité, ainsi que le ratio de Sharpe, qui mesure la rentabilité ajustée au risque d'un investissement.

Les ajustements de portefeuille peuvent varier de la simple réaffectation des actifs à des changements plus significatifs. Ils dépendent de l'évolution du marché, mais aussi de la situation personnelle de l'investisseur. Une allocation d'actifs qui était pertinente il y a cinq ans peut ne plus l'être aujourd'hui, notamment en raison de l'évolution des conditions économiques ou d'un changement dans l'horizon de placement ou la tolérance au risque de l'investisseur. L'alignement des objectifs est donc un exercice continu, qui nécessite compétence et vigilance. Idéalement, c'est un gérant de fonds qui, grâce à son expertise, peut le mieux conseiller sur ces ajustements complexes et favoriser l'optimisation du patrimoine.

Similaire

Comment naviguer les fluctuations du marché immobilier ?

Investissement durable et ESG critères de sélection pour un portefeuille responsable

Comment les robots de trading automatisent-ils les gains sur le marché financier ?

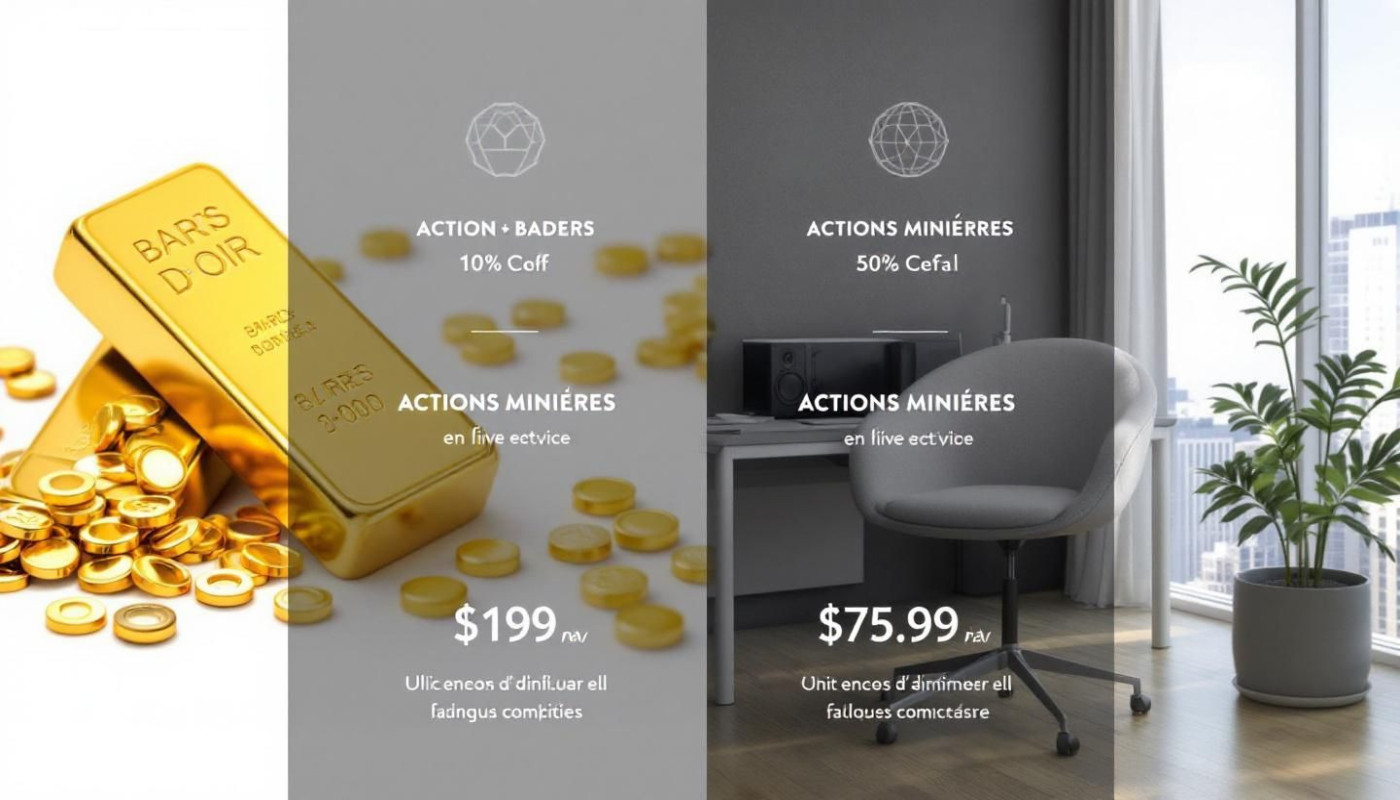

Investir dans l'or vs actions de sociétés minières quel choix pour sécuriser son portefeuille

Stratégies d'investissement pour les plateformes de location en ligne en 2025

Stratégies pour naviguer dans le marché immobilier fluctuant

Les avantages des SCPI pour un investisseur moderne

Stratégies avancées de trading avec les produits dérivés

Investir en bourse : l'importance de la diversification